Автор: Анастасия Хахулина, методист Департамента проектов внедрения и консалтинга компании «ИНДУСТРИЯ ИНФОРМАТИКИ»

Материалы газеты «Прогрессивный бухгалтер», бюджетный выпуск, апрель 2021

Для упорядочивания учета выплат сотрудникам с 2021 г. вступил в силу федеральный стандарт бухгалтерского учета «Выплаты персоналу». Он устанавливает единые требования к порядку признания, первоначальной и последующей оценки обязанностей и обязательств учреждения перед своими работниками.

На что повлиял новый стандарт

Федеральный стандарт «Выплаты персоналу» был утвержден приказом Минфина РФ от 15.11.2019 года № 184н для применения в органах власти и местного самоуправления, органах управления государственных внебюджетных фондов, получателей бюджетных средств, государственных и муниципальных автономных и бюджетных учреждениях. В соответствии с ним для госсектора были выделены две группы выплат: текущие и отложенные. Чем же они отличаются?

Текущие выплаты всегда имеют определенных срок исполнения, характеризуются конкретным размером и объектом их учета является отдельное денежное обязательство. А вот объектом отложенных выплат является отдельное обязательство перед физлицом, размер которого нужно рассчитать путем оценки обязательств на неопределенный период действия.

К ним относятся:

-

оплата основных и дополнительных отпусков сотрудникам за отработанное время;

-

компенсация за неиспользованный отпуск при увольнении сотрудника или по заявлению;

-

страховые взносы, начисленные на вышеуказанные пункты.

Чтобы оценить отложенные выплаты необходимо сформировать резерв, который можно создать по следующему алгоритму:

-

В учетной политике закрепить выбранный метод расчета.

-

Определить в кадровом производстве количество неиспользованного отпуска по всем сотрудникам.

-

Рассчитать среднюю заработную плату в целом по учреждению или среднедневной заработок по каждому сотруднику.

-

Рассчитать резерв по выбранному методу.

Методов для расчета резерва всего три: по учреждению в целом, по категориям сотрудников и по отдельному работнику. Подробное описание каждого из этих методов вы можете найти в письме Минфина РФ от 20 мая 2015 г. №02-07-07/28998.

Как рассчитать резервы страховых взносов и отпусков

Резерв на оплату страховых взносов рассчитывается согласно методике расчета резерва на оплату отпусков.

Исключения составляют госучреждения, которым сложно выполнять расчет с применением рекомендованных Минфином методов. В этом случае для расчета норматива берутся данные за прошлый год, т.е. вся сумма фактически выплаченных прошлогодних отпускных делится на общий фонд заработной платы и полученный результат умножается на ФОТ за определенный период. Аналогично рассчитываются и взносы.

Для равномерного отнесения на финансовый результат отложенных расходов в бюджетном учете используется счет 401.60. Учет резерва на данном счете позволяет получить полные и достоверные сведения об обязательствах учреждения по методу начисления, который предусматривает отражение расходов в периоде, к которому они относятся, независимо от того, когда выплачены средства.

По истечении каждого отработанного месяца у сотрудника возникает право на соответствующие дни отпуска, а у работодателя – обязанность по предоставлению выплат за эти дни. Соответственно, появляется основание для отражения обязательств на счете 401.60. Если брать во внимание резерв на оплату отпусков, то можно использовать отдельный счет 401.61, но для этого его нужно закрепить в учетной политике. С учетом трудозатрат учреждение может установить удобную периодичность для начисления, например, один раз в месяц или реже.

Операции санкционирования на иные очередные годы (за пределами планового периода) учитываются на счете 500.90. Для отражения отложенных обязательств предназначен счет 502.99.

Проводки для учета отпусков

Давайте обратимся к проводкам, которые нужно формировать по учету отпусков в казенном учреждении:

-

Сформирован резерв на отпускные: Дт 1 401.20 211 Кт 1 401.61 211 Дт 1 109 ХХ 211

-

Сформирован резерв на страховые взносы: Дт 1 401.20 213 Кт 1 401.61 213 Дт 1 109 ХХ 213

-

Отражены расходные обязательства на отпускные: Дт 1 501.93 211 Кт 1 502.99 211

-

Отражены расходные обязательства на страховые взносы: Дт 1 501.93 213 Кт 1 502.99 213

-

Начислены расходы на использованный резерв (отпускные): 1 401.61 211 Кт 1 302.11 737

-

Начислены расходы на использованный резерв (страховые взносы): 1 401.61 213 Кт 1 303 0Х 731

-

Отражены расходные обязательства по выплатам начисленных отпускных: Дт 1 502.99 211 Кт 1 502.11 211

-

Отражены расходные обязательства по выплатам начисленных страховых взносов: Дт 1 502.99 213 Кт 1 502.11 213

Обратите внимание: если вдруг сумма начисленных отпускных превышает размер рассчитанного вами резерва, то в этом случае часть придется отнести на текущие расходы в Дт счетов 1 401.20 211 и 1 401.20 213.

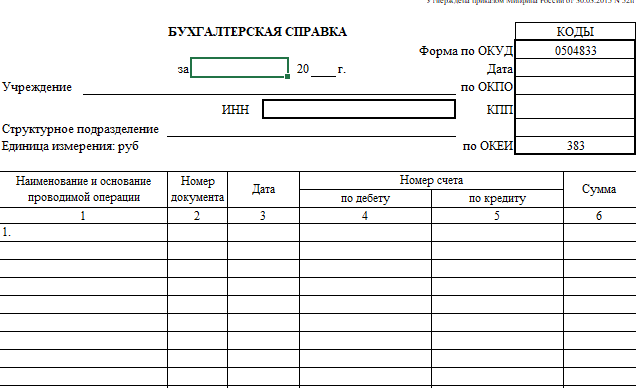

Бухгалтерские записи по формированию вышеуказанных проводок отражаются на основании Бухгалтерской справки (ф. 0504833) и расчетов величины резервов.

Бланк «Бухгалтерской справки»

В текущем году отпускные и страховые взносы начисляются за счет созданного ранее резерва согласно Расчетно-платежной ведомости, Расчетной ведомости, Записке-расчету об исчислении среднего заработка при предоставлении отпуска.

Несмотря на то что польза от ведения учета резервов очевидна, это достаточно трудоемкий процесс и за отказ от создания обязательств должностные лица учреждения могут быть привлечены к административной ответственности. Если резерв не будет отражен на счете 401.60, грозит штраф до 30 000 рублей. А за искажение данных по счету 401.60 в отчетности предусмотрены следующие штрафы:

-

От 1% до 10% – от 1000 до 5000 рублей.

-

От 1% до 10% на сумму свыше 100 000 до 1 млн. рублей включительно – от 5000 до 15 000 руб.

- Более 1% – от 15 000 до 30 000 руб.

Примеры расчета отпусков в казенном учреждении

Пример 1.

Учреждение в своей учетной политике закрепило метод расчета в целом по учреждению.

На 31 декабря 2021 г. количество неиспользованного отпуска по всем сотрудникам составило 53 дня. Среднедневная заработная плата в целом равна 1432 рубля. Учреждение применяет ставку страховых взносов в размере 30,2 %. Применяем формулу:

Р = (К1 × Зпср1 + К2 × Зпср1 + К3 × 3пср3) + (К1 × Зпср1 + К2 × Зпср1 + К3 × 3пср3) × С

где Р – резерв;

К* – количество всех дней неиспользованного отпуска каждой категории работников;

Зпср* – средняя заработная плата, рассчитанная по каждой категории работников;

С – ставка страховых взносов.

Производим расчет: 53 дня*1432 руб. + 53 дня *1432 руб. * 30.2 % = 98 816,6 руб.

Пример 2.

Учреждение в своей учетной политике закрепило метод расчета по категориям сотрудников.

На 31 декабря 2021 г. количество неиспользованного отпуска по всем сотрудникам категории руководители составило 16 дней, у бухгалтерии – 10. Среднедневной заработок равен 2000 руб. и 1500 руб. соответственно.

Определяем резерв отпусков для категории руководители:

- 16 дней * 2000 руб. = 32 000 руб. – сумма оплаты отпусков

- 32 000 руб. * 30.2% = 9664 рублей – сумма страховых взносов.

- 32 000 руб. + 9664 рублей = 41 664 руб.

Определяем резерв отпусков для категории бухгалтерия:

- 10 дней * 1500 рублей = 15 000 руб. – сумма оплаты отпусков

- 15 000 руб. * 30.2% = 4530 руб. – сумма страховых взносов.

- 15 000 руб. + 4530 руб. = 19 530 руб.

Бухгалтер по итогу должен отразить в резерв по всем категориям 61 194 рублей.

Пример 3.

Учреждение в своей учетной политике закрепило метод расчета по каждому сотруднику.

В этом случае используется формула:

Р = К × Зп + К × Зп × С

где Р – резерв;

К – количество не использованных сотрудником дней отпуска за период с начала работы на дату расчета;

Зп – среднедневной заработок сотрудника, рассчитанный по правилам расчета среднего заработка для оплаты отпусков на дату расчета резерва;

С – ставка страховых взносов.

На 31 декабря 2021 г., количество неиспользованных дней отпусков всех сотрудников – 21 день, в том числе: Иванов И.И. – 6, Петров П.П. – 15. Среднедневной заработок 1524 руб. и 1750 руб. соответственно.

Резерв отпусков Иванова равен 9144 руб., а у Петрова – 26 250 руб.

Резерв по взносам Иванова равен 2761,49 руб., а у Петрова – 7927,50 руб.

Общая сумма резерва у Иванова равна 11 905,49 руб., а у Петрова – 34 177,50 руб.

Общая сумма резерва равно 46 082,99 руб.

![Validate my RSS feed [Valid RSS]](img/valid-rss-rogers.png)